|

Photo: FAO Globefish/FIS

FAO-Globefish - Shrimp Market Overview

WORLDWIDE WORLDWIDE

Wednesday, March 19, 2025, 05:00 (GMT + 9)

El comercio mundial de camarón experimentó tendencias dispares en 2024. Ecuador mantuvo su liderazgo a pesar de la desaceleración de las exportaciones (en particular a China), mientras que otros países de Asia y América Latina también tuvieron dificultades para mantener su liderazgo en el mercado exportador mediante la diversificación de mercados. En el Sudeste Asiático y el Lejano Oriente, la demanda fue sólida durante el período del Año Nuevo Lunar de 2025. En general, la industria anticipa un crecimiento más lento en los próximos meses, pero se mantiene optimista sobre la recuperación a largo plazo.

Suministros

En 2024, la demanda de camarón en China y Estados Unidos, los dos principales mercados, se mantuvo estable o cayó por debajo del nivel del año anterior. Esto, sumado a los bajos precios del camarón en el comercio internacional durante 2024, mantuvo la producción mundial de camarón de cultivo en torno al nivel de 2023, según datos preliminares de producción.

Los acuicultores del sur y sudeste asiático (China, India, Malasia y Vietnam) han abandonado la producción de vannamei para dedicarse a la de camarón tigre negro, ya que los precios del mercado no mejoraron para el primero. Las importaciones a China también disminuyeron debido al aumento de la oferta de vannamei de producción local proveniente de su sector de acuicultura de invernadero, que inició operaciones en 2023. En Vietnam, la cosecha de camarón tigre negro y vannamei de cultivo en 2024 aumentó un 3 % y un 6 % hasta alcanzar las 290 000 toneladas y las 894 900 toneladas, respectivamente.

La industria camaronera ecuatoriana, orientada a la exportación, ha sufrido problemas como el suministro irregular de electricidad, los bajos precios del mercado y la disminución de los pedidos de importación de China y Estados Unidos. La previsión anterior de 1,5 millones de toneladas para 2024 no se materializó.

Brasil produce entre 210 000 y 220 000 toneladas de camarón al año, una cifra modesta en comparación con Ecuador; la mayor parte de esta cantidad se comercializa localmente. Comercio internacional

Camarón rojo patagónico silvestre de Argentina

Comercio internacional

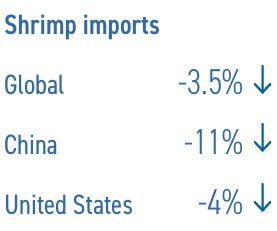

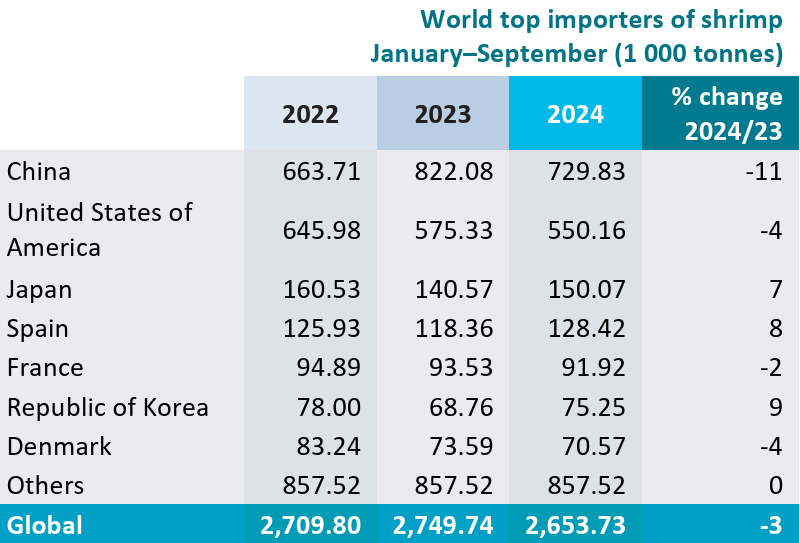

Se estima que las importaciones mundiales de camarón durante el período enero-septiembre de 2024 ascendieron a 2,6 millones de toneladas, lo que representa una disminución del 3,4 % con respecto al mismo período de 2023. En el año completo, el comercio de camarón se caracterizó por una reducción de las importaciones en China y Estados Unidos, cuya participación combinada probablemente habría representado la mitad de las importaciones mundiales acumuladas de camarón. Mientras tanto, aunque aún no se ha publicado el informe anual sobre el comercio de camarón de la Unión Europea, los datos disponibles de enero a noviembre de 2024 sugieren una reducción de las importaciones en España, Francia, Dinamarca e Italia.

En Asia-Pacífico, las importaciones de camarón aumentaron en los países no productores: Japón, la RAE de Hong Kong, la República de Corea y Singapur.

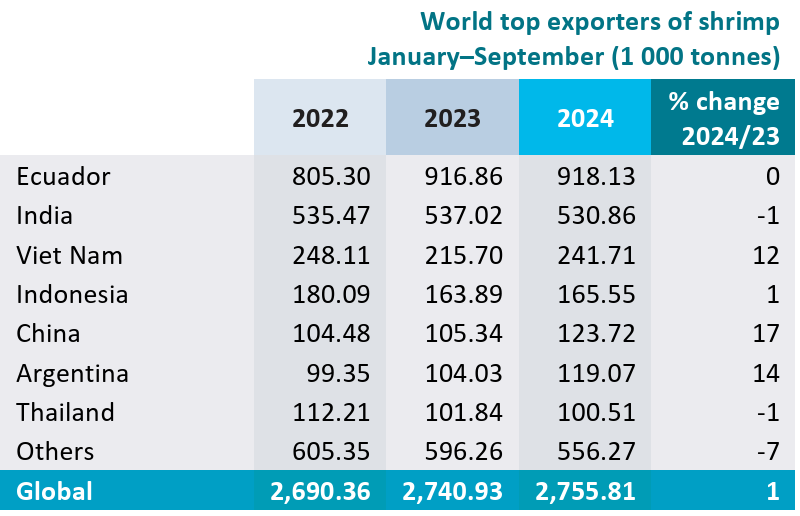

Exportaciones

En el período enero-septiembre de 2024, Ecuador continuó liderando el comercio mundial de exportación, seguido de India, Vietnam, Indonesia, China y Argentina.

A la espera de los datos anuales de 2024, las cifras de exportación de enero a noviembre mostraron un ligero aumento interanual de las ventas en Ecuador (+0,90 %), situándose en 1,12 millones de toneladas. Vietnam, Indonesia, China y Argentina también registraron mayores exportaciones; en contraste, las exportaciones de la India disminuyeron un 6,69 % interanual, situándose en 670 000 toneladas.

Importaciones

Los datos de importación de camarón de 2024 para la mayoría de los mercados aún no se han publicado. Sin embargo, las cifras disponibles de China y Estados Unidos indican tendencias negativas en comparación con 2023. No obstante, las importaciones anuales en China se mantuvieron por encima del millón de toneladas en 2024, lo que representó una disminución del 6,54 % o 71 000 toneladas respecto al año anterior. La disminución de las importaciones estadounidenses, que se situaron en 763 414 toneladas (-3,17 % o 25 000 toneladas menos interanual), se debió a la escasa demanda de los consumidores, que contribuyó a los altos inventarios internos. Mientras tanto, las importaciones aumentaron en Japón, la República de Corea, Canadá, Malasia y la RAE de Hong Kong, principalmente para consumo local.

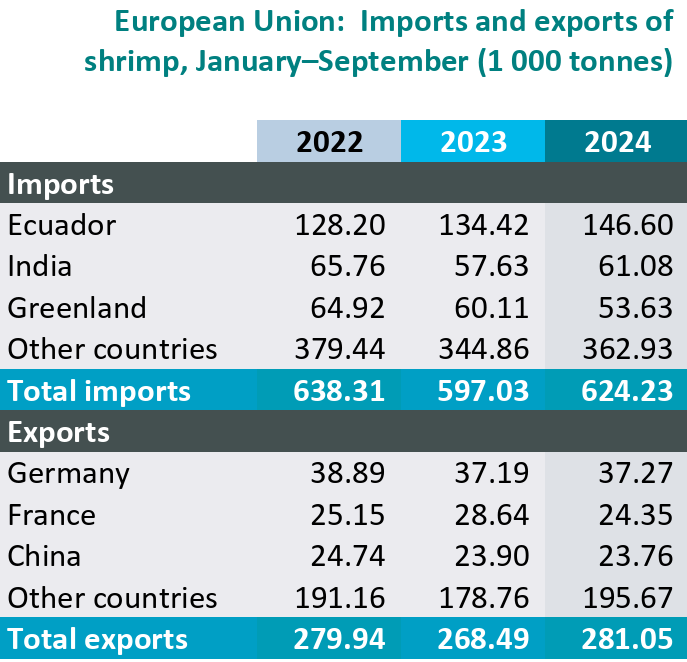

Las importaciones entre enero y octubre de 2024 en los principales mercados de la Unión Europea (España, Francia y el Reino de los Países Bajos) y en el Reino Unido de Gran Bretaña e Irlanda del Norte aumentaron con respecto al mismo período de 2023.

China

El período vacacional de siete días de la Semana Dorada en octubre de 2024 fue un momento clave para evaluar la demanda interna de productos del mar en medio de una recesión económica. Desde mediados de 2024 hasta la fecha, los consumidores chinos parecen haber reducido el gasto en comidas de lujo, con la excepción de las celebraciones del Año Nuevo Lunar entre enero y febrero de 2025, cuando el camarón siguió siendo un marisco indispensable para las reuniones familiares.

Según la Oficina Nacional de Estadística de China, el Índice de Precios al Consumidor (IPC) aumentó un 0,4 % interanual en enero de 2025. Sin embargo, el gasto de los hogares aumentó, dado el impulso estacional del gasto derivado de las celebraciones del Año Nuevo Lunar, como se mencionó anteriormente.

Los camarones grandes de captura marina (tigre de mar, camarón flor y camarón banana) y los productos de cultivo medianos y pequeños (tigre negro y vannamei) disfrutaron de una fuerte demanda y precios altos (que aumentaron entre un 20 % y un 30 %) en el sector de la restauración en enero de 2025, en comparación con diciembre de 2024.

Al mismo tiempo, la oferta interna de camarón ha aumentado. En consecuencia, tras un crecimiento constante durante muchos años, las importaciones en China se redujeron en 2024. Durante todo el año 2024, la disminución de las importaciones fue del 6,65 %, pasando de 1 millón de toneladas a 1,071 millones de toneladas en 2023.

Entre los seis principales orígenes, las importaciones disminuyeron en todos los países excepto Groenlandia (camarón de captura marina) y Vietnam (camarón tigre negro y vannamei de cultivo).

Estados Unidos

La demanda de camarón por parte de los consumidores estadounidenses ha sido baja durante 2024. Esto contribuyó a la acumulación de inventarios internos y a la reducción de las importaciones.

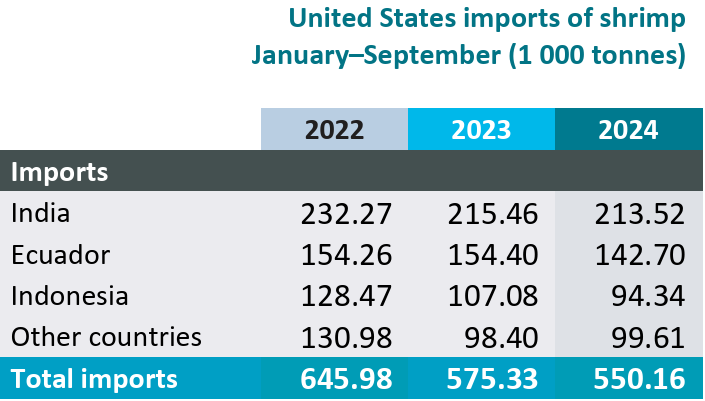

Entre enero y septiembre de 2024, el mercado importó 549 673 toneladas de camarón, lo que representa una disminución del 4,5 % en comparación con el mismo período del año anterior.

La tendencia a la baja en las importaciones se mantuvo hasta finales de año. Como se mencionó anteriormente, el volumen de importación en 2024 descendió a 763 413 toneladas, lo que representa un 3,17 % o 25 000 toneladas menos que en el mismo período del año anterior. India, Ecuador e Indonesia fueron los tres principales proveedores, pero con una oferta reducida.

Entre los cinco principales orígenes, las importaciones disminuyeron desde India, Ecuador, Indonesia y Tailandia, pero aumentaron desde Vietnam. La proporción de camarón crudo pelado en las importaciones totales fue alta, con un 48 % (337 790 toneladas), con un aumento del 1,6 % en la oferta. La proporción de camarón procesado (HS 160521 y 160529) en las importaciones totales de camarón representó el 23 %, con 177 846 toneladas.

Un acontecimiento importante, aunque no inesperado, ocurrió el 1 de febrero de 2025, cuando la nueva administración Trump anunció aranceles a las importaciones de productos de Canadá, México y China. Si bien los aranceles para Canadá y México estuvieron suspendidos durante un mes, la nueva normativa entró en vigor el 4 de febrero en el caso de China, donde los aranceles a las importaciones aumentaron del 25 % al 35 %. Como resultado, se espera un impacto significativo en el sector pesquero mundial.

Unión Europea

Desde el final de las vacaciones de verano, el mercado se ha mantenido tranquilo, incluso durante Navidad y Año Nuevo, periodos tradicionalmente de alto consumo. En enero de 2025, los comerciantes de la UE mantenían suficientes existencias, ya que las importaciones entre enero y octubre de 2024 aumentaron un 2,6 % interanual, hasta las 695 473 toneladas. Entre los principales compradores, las importaciones aumentaron ligeramente en España, Países Bajos, Alemania y Portugal, pero se redujeron en Bélgica, Dinamarca, Francia e Italia.

Asia-Pacifico

La demanda de camarón por parte de los consumidores se mantiene fuerte en el Sudeste Asiático y el Lejano Oriente, desde Japón hasta Tailandia, especialmente en el sector HORECA (hoteles, restaurantes y catering). Esta tendencia comenzó en diciembre de 2024 y se prolongó hasta mediados de febrero, con motivo de la celebración del Año Nuevo Lunar, del 29 de enero al 15 de febrero de 2025. Japón, la República de Corea, Malasia, la Provincia China de Taiwán y la RAE de Hong Kong fueron los mercados objetivo de los exportadores mundiales de camarón.

Japón sigue siendo un mercado atractivo para el camarón de valor añadido. Durante los primeros nueve meses de 2024, las importaciones de camarón a Japón aumentaron un 8,33 %, alcanzando las 195 506 toneladas, de las cuales el 28 %, o 56 000 toneladas, correspondió a camarón procesado de alto valor, suministrado principalmente por China, Indonesia, Tailandia y Vietnam. Durante el período festivo de fin de año, la demanda de camarón aumentó en la restauración japonesa; la próxima temporada alta de consumo será el período festivo de primavera, entre abril y mayo.

Precios

Durante las festividades del Año Nuevo Lunar, los precios del camarón aumentaron en los mercados de catering y minoristas de Asia-Pacífico, pero a un nivel razonable. Los consumidores de China y otros mercados de Asia Oriental estuvieron dispuestos a pagar un poco más por sus mariscos preferidos para celebrar este período auspicioso.

Perspectivas

La temporada de camarón de cultivo en Asia comenzará a finales de febrero. La producción será escasa en Indonesia y el sur de Tailandia durante marzo debido al Ramadán. Además, los precios de salida de la granja del camarón aún no han alcanzado su nivel ideal. Ecuador, el principal productor de camarón de cultivo, registró una disminución en el crecimiento anual promedio de la producción del 14 % al 3 % en 2024 debido a la reducción de la demanda, especialmente en China. Si bien la recuperación de este mercado podría tener un impacto positivo, factores como el reciente estímulo chino y el aumento de los inventarios nacionales de productos del mar tendrán un impacto a corto plazo. Los suministros de México, otro importante exportador de camarón a Estados Unidos, podrían verse afectados por el nuevo arancel de importación del 25%, cuya entrada en vigor está prevista para principios de marzo de 2025. Estados Unidos importó 13 868 toneladas de camarón de México en 2024. En América Latina, Brasil se perfila como un competidor potencialmente fuerte para Ecuador en 2025, debido a la notable expansión del 10% de su industria en 2024. En Japón, se espera que la demanda de camarón aumente durante la Fiesta de la Primavera, de finales de marzo a mayo. También se prevé que el mercado reciba más suministros de valor añadido de China, dado el aumento del arancel de importación estadounidense sobre el producto chino.

[email protected]

www.seafood.media

|

|